循環性の分析では収支と回収のバランスを見ていきます。損益計算書上は利益が出ていても、キャッシュが足りずに倒産する、いわゆる黒字倒産などは循環性に問題があり発生します。キャッシュが不足してしまう事態を未然に防いでいくために、循環性を分析し、キャッシュフローと連動させて、チェックしていくといいでしょう。

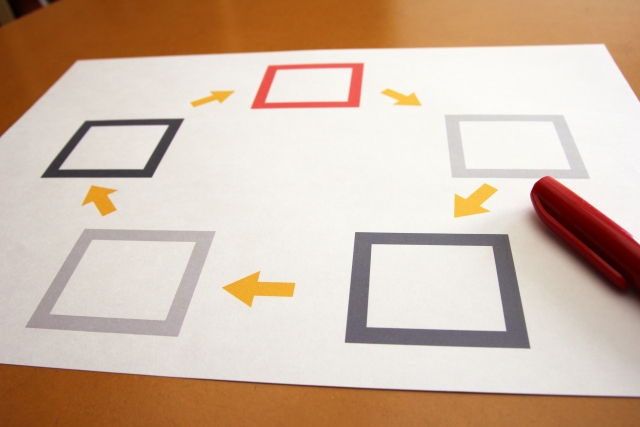

買入債務回転期間と売上債権回転期間の比較

買入債務回転期間は仕入や外注を掛けで行った後に現金を支払うまでの日数(月数)です。買掛金の支払いまでの猶予期間がどれくらいあるかの指標です。売掛債権回転期間は売掛金を回収するまでの期間です。自由に使える現金になるまでどれくらい日数が必要かを見るための指標です。

どんなに売上が立っていても、売掛債権回転期間が長く、買入債務回転期間が短い場合はキャッシュが足りなくなる可能性があります。取引先ごとに各回転期間を把握し、キャッシュが不足しないように注意するとともに、できるだけ売掛債権回転期間を短くし、買入債務回転期間を長くするようにしていきましょう。

買入債務回転率

買入債務回転率は1年で何回の買入債務の支払を繰り返したかをみる指標です。以下の式で求めることができます。買入債務は買掛金と設備関係以外の支払手形です。

買入債務回転率=(仕入高+外注費)/買入債務(回)

買入債務回転期間

買入債務回転期間は買入債務を何日後に支払っているかを見る指標です。以下の式で求めることができます。

買入債務回転期間=買入債務/(仕入高+外注費)÷365(日)

売掛債権回転率

売掛債権回転率は1年間で何回の売掛債権に対する入金があったかを見る指標です。以下の式で求めることができます。売上債権は売掛金と受取手形です。

売掛債権回転率=売上高/売掛債権(回)

売掛債権回転期間

売掛債権回転期間は売掛債権が何日でキャッシュ化されているかを把握するための指標です。以下の式で求めることができます。

売掛債権回転期間=売掛債権/売上高÷365(日)

投資回収年月

投資回収年月は自己金融で投資を回収できる効率を見るための指標です。自己金融とは「税引後当期利益+減価償却費-配当金」で求めることができます。税引き後当期利益は社内に留保されていくお金で、減価償却費は非現金支出ですので、こちらも内部あるお金と考えられます。これらの合計である自己金融で投資を何年で回収できるかが投資回収年月となります。一般に5年程度が目安となります。

投資回収年月=(固定資産+繰延資産)/自己金融(年)

総資本回転率

総資本回転率は投下された資本がどの程度活用されたかを見る指標です。総資本に対する売上高となります。収益性のところでは総資本経常利益率という指標をご紹介しましたが、同じような指標でもこちらを総資本売上率とは言わないみたいです。

総資本回転率=売上高/期首・期末の総資本の平均 (回)

まとめ

たくさんの指標が出てきて複雑になってきますが、必須なのは売掛と買掛のサイトを抑えることです。運転資金の借り入れをするにもここが抑えられていないと金融機関との話が噛み合ってきません。資金繰り表などない会社は今からでも準備をしてください。